Skąd wynika potrzeba tworzenia wysokiej jakości modeli ML?

W ostatnich latach zauważalny jest wzrost liczby banków wykorzystujących potencjał modeli uczenia maszynowego (ang. machine learning models, ML models). Według raportu Evident Insights to amerykańskie instytucje finansowe przodują w adaptacji rozwiązań opartych na tej technologii. Najczęstsze przypadki jej użycia to doradztwo inwestycyjne, chatboty wspierające obsługę klienta i mechanizmy wykrywania oszustw.

Jako firma dostarczająca rozwiązania IT dla sektora finansowego obserwujemy rosnące zainteresowanie zastosowaniem możliwości uczenia maszynowego w celu syntezy danych z różnych źródeł i późniejszego ich wykorzystania do indywidualizacji usług. W obszarze bankowości indywidualnej personalizacja oferty stanowi klucz do nowoczesnej bankowości dostosowanej do unikatowych potrzeb klienta. Do jej osiągnięcia konieczne jest lepsze zrozumienie preferencji odbiorców, prognozowanie ich potrzeb oraz wczesne ograniczanie ryzyka.

Jak wynika z raportu PwC, dla 61% managerów banków personalizacja usług jest ważna, lecz jedynie 17% z nich uważa, że ich organizacja posiada odpowiednie narzędzia do tego, by indywidualizować komunikację marketingową. W szczególności sytuacja na polskim rynku pokazuje, że ta potrzeba biznesowa nie jest odpowiednio zaadresowana, a bankom brakuje w pełni kompleksowych rozwiązań.

Tworzy to pewną lukę rynkową, którą planujemy wypełnić z pomocą naszej oferty. Doskonale wiemy, że chcąc budować zaufanie wobec spersonalizowanych usług bankowych, potrzebne są modele o wysokiej jakości, które będą oferowały trafne podpowiedzi i właściwe rekomendacje produktowe. Z kolei do uzyskania wysokiej jakości modeli ML konieczne jest użycie możliwie pełnych danych o klientach przechowywanych przez bank, jak również odkrycie powiązań pomiędzy tymi informacjami.

Grafowe sieci neuronowe – czym są i jakie możliwości oferują?

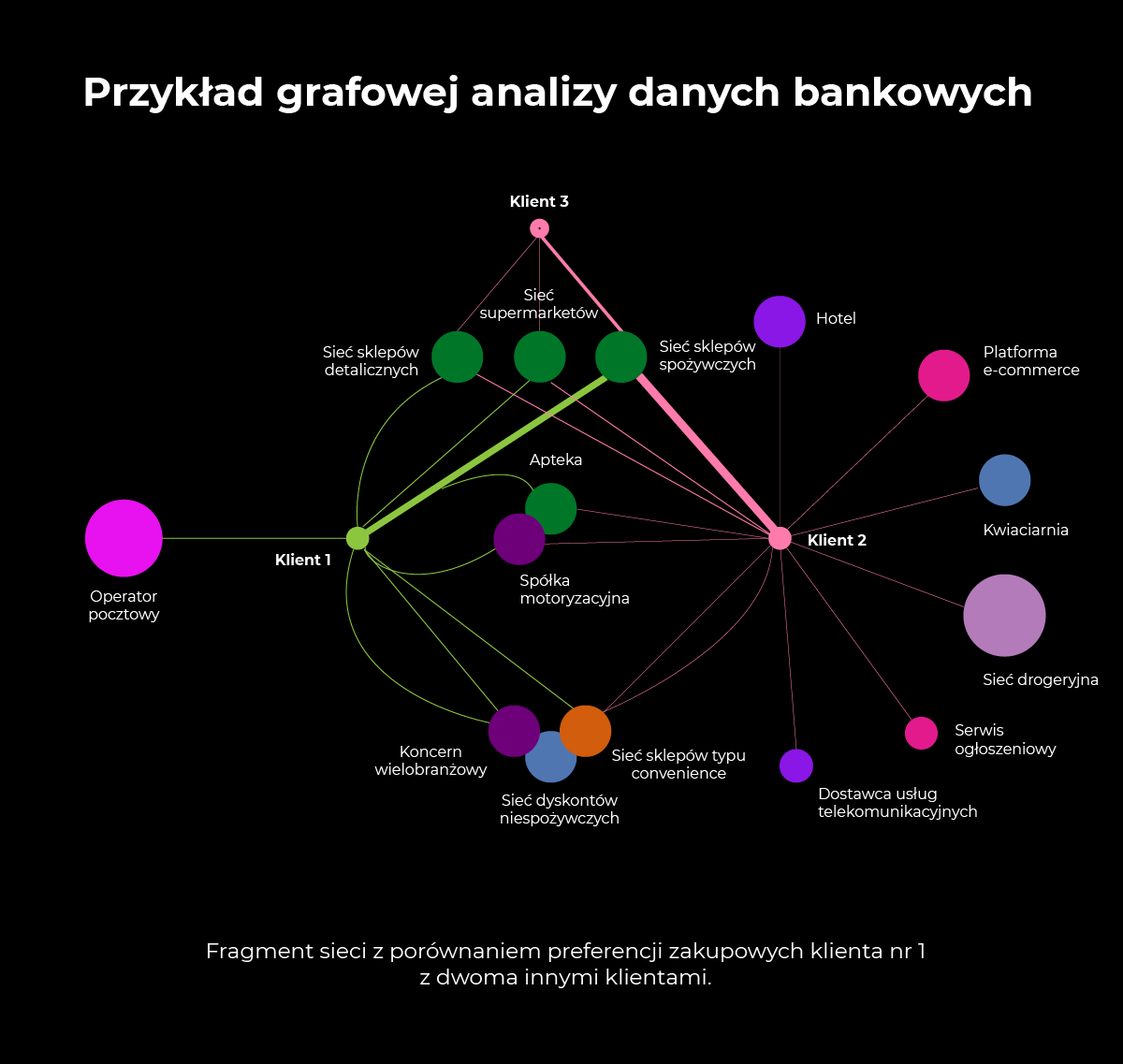

Analizując dostępne źródła i przeprowadzając wstępne badania i rozwój, ustaliliśmy, że optymalnym podejściem jest wykorzystanie graficznej reprezentacji danych klientów wraz z Graficzne sieci neuronowe (GNN). Ta technika uczenia maszynowego doskonale sprawdza się w reprezentowaniu złożonych relacji między punktami danych. Grafy to struktury składające się z węzłów (zwanych także wierzchołkami) i krawędzi łączących te węzły, a GNN koncentrują się na wydajnym modelowaniu relacji między węzłami i krawędziami w takich strukturach.

Instytucje finansowe korzystają z wielu systemów informatycznych do obsługi rachunków bankowych, wsparcia procesów kredytowych, obsługi kart, wykrywania oszustw, obsługi finansowo-księgowej, bankowości internetowej i mobilnej, prowadzenia kampanii marketingowych czy kontaktów z klientami. Nadmiar rozproszonych źródeł utrudnia eksplorację danych, dlatego w celach analitycznych sięga się po hurtownie danych, które agregują te zasoby i częściowo odfiltrowują dane, co często obniża jakość modeli ML uczonych na tych zestawach danych.

Wykresy zapewniają precyzyjną reprezentację "środowiska klienta", odnoszący się do danych klientów, które mogą być pobierane z różnych systemów bankowych. W przeciwieństwie do obecnych rozwiązań rynkowych, graf wiedzy jest przeznaczony do tworzenia modeli ML, a nie do analityki biznesowej. Oznacza to, że dane potrzebne do trenowania modeli ML zostaną zachowane (np. nie utracimy charakterystyki poszczególnych transakcji podczas agregacji danych).

Zastosowanie struktur grafowych w bankowości indywidualnej

Tradycyjne techniki uczenia maszynowego nie są w stanie skutecznie generować rekomendacji ani przewidywać zachowań dla typów klientów, którzy nie są licznie reprezentowani w danych uczących. W przeciwieństwie do standardowych modeli ML bazujących na prostej, wektorowej reprezentacji charakterystyki klienta, GNN koncentruje się na przestrzennej strukturze danych. Umożliwia to głębsze zrozumienie faktów i ciągów zdarzeń charakteryzujących zachowanie klienta, co pozwala na bardziej precyzyjne prognozowanie przyszłych działań.

Elastyczność grafów heterogenicznych (czyli takich, w których występują różne typy wierzchołków) umożliwia:

- zdefiniowanie uniwersalnego grafu reprezentującego kompleksową wiedzę o kliencie bankowym,

- dokładniejszą analizę relacji pomiędzy danymi,

- poszerzenie wiedzy o kliencie poprzez integrację z dodatkowymi źródłami danych oraz pomocniczymi modelami ML.

Grafowa reprezentacja wiedzy i GNN w bankowości

W Ailleron pracujemy nad metodologią tworzenia graficznej reprezentacji danych o klientach bankowych, tj. agregowanie danych z różnych źródeł w heterogeniczny graf wiedzy. Grafy te umożliwiają wykorzystanie zebranych danych do tworzenia różnych modeli (np. rekomendacji produktów, przewidywania zachowań itp.) poprzez zastosowanie tradycyjnych sieci neuronowych i GNN.

Jak wynika z analizy otoczenia biznesowego, modele GNN nie są w Polsce komercyjnie wykorzystywane do wyżej opisanych zastosowań. W celu nieustannego zwiększania konkurencyjności spółki Ailleron, poszerzenia portfolio usług z zakresu AI i ML, jak również z myślą o szerokiej promocji tej nowatorskiej metodologii (algorytmu) na rodzimym i zagranicznych rynkach, zamierzamy kontynuować prace badawczo-rozwojowe w tym obszarze.

Aby móc doskonalić usługi cyfrowe dla bankowości indywidualnej, nawiązaliśmy partnerstwo z firmą Nethone, specjalizującą się w analityce zachowań użytkowników serwisów internetowych w celu wykrywania prób oszustw i podszywania się pod rzeczywistych klientów. Firma ta dysponuje danymi behawioralnymi konsumentów, które mogą być wykorzystane do zaawansowanej analizy – segmentacji, rekomendacji produktowych czy przewidywania zachowań. Współpraca zakłada obustronny transfer wiedzy i udostępnienie przez Nethone struktury przechowywania danych, co pozwoli na wzbogacenie grafu wiedzy o kliencie o informacje na temat biometrii behawioralnej.

Zastosowanie GNN w bankowości

Przedstawiony wyżej sposób reprezentacji danych o klientach do tej pory nie miał szerokiego zastosowania w bankowości. Technologiczni giganci tacy jak Google (Alphabet), Microsoft czy AWS skoncentrowani są głównie na uniwersalnych modelach i platformach.

W tworzeniu grafowych reprezentacji wiedzy o klientach i sieci GNN do przewidywania zachowań kluczowe znaczenie ma dostosowanie metodologii do specyfiki branży. W przeciwnym razie możemy osiągnąć niższą skuteczność, ponieważ uniwersalne rozwiązania działają na ogólnych danych, takich jak posiadane produkty lub atrybuty klienta, takie jak wiek, płeć, wykształcenie, dochód, zawód itp. bez uwzględnienia informacji kluczowych dla instytucji finansowych. W szczególności dane transakcyjne są źródłem cennej wiedzy, ponieważ ujawniają, na jakie towary i usługi klienci wydają pieniądze i gdzie dokonują zakupów.

Grafowe sieci neuronowe dla finansów - Podsumowanie

Dostrzegamy innowacyjność i duży potencjał do transformacji istniejącego rynku docelowego poprzez zastosowanie sieci GNN. Zaawansowane modele ML umożliwiają bowiem tworzenie skuteczniejszych narzędzi do analizy zachowań klientów i dostosowywania ofert bankowych do ich oczekiwań, uzupełniając m.in. ofertę Customer Data Platforms o analizę głębokich relacji pomiędzy danymi. Według naszych założeń z pomocą GNN możliwe będzie wzbogacanie informacji o wiedzę pochodzącą z innych modeli.

Stale wsłuchujemy się w potrzeby odbiorców i planujemy dalszą eksplorację licznych możliwości łączenia grafowej reprezentacji danych i generatywnej sztucznej inteligencji do tworzenia zaawansowanych rozwiązań takich jak chatboty, videoboty, konwersacyjne interfejsy bankowe, czy ekstrakcja danych.

Szacujemy, że po zakończeniu prac badawczo-rozwojowych wewnątrz zespołu, gdy poznamy już wyniki parametrów dla modeli, będziemy gotowi do szerszej dystrybucji opracowanego przez nas rozwiązania. Oferta Ailleron odpowiadać będzie na realne zapotrzebowanie branży bankowej i finansowej nastawionej na cyfrową transformację, doskonalenie doświadczeń klientów i usprawnianie procesów analizy transakcji.

Źródła:

[1] Raport: Digital Banking and Beyond: The Value of Personalization, Strands i PwC, 2023

[2] Raport: Evident AI Index Key Findings, 2023

English

English Deutsch

Deutsch