W ostatnich latach sektor bankowy przechodzi głęboką transformację. Rozwój bankowości internetowej i mobilnej, płatności zbliżeniowe oraz szybkie przelewy sprawiają, że codzienne operacje finansowe coraz częściej przenoszą się do świata online. Jednocześnie malejąca liczba wizyt w placówkach stacjonarnych rodzi pytanie: czy oddziały bankowe znikną, czy w nowej formie staną się elementem ewolucji holistycznych usług finansowych?

Spis treści

- Czy bankowość internetowa zastąpi tradycyjne oddziały?

- Trendy w polskim sektorze bankowym: automatyzacja i self-service

- Nowe formaty oddziałów bankowych w erze cyfrowej

- Oddziały przyszłości: doświadczenia, edukacja i inkluzywność

- Ewolucja usług finansowych

- Źródła

Czy bankowość internetowa zastąpi tradycyjne oddziały?

W wielu krajach, zarówno w Europie, jak i w Stanach Zjednoczonych, widać wyraźną tendencję do zmniejszania placówek. Banki tłumaczą to przede wszystkim wysokimi kosztami operacyjnymi. Utrzymanie lokalu, obsługa gotówkowa i zatrudnienie pracowników to obciążenia znacznie większe niż prowadzenie kanałów cyfrowych. Dodatkowo spada zainteresowanie klientów wizytami w placówkach, ponieważ większość usług można dziś wykonać szybciej i wygodniej za pośrednictwem aplikacji mobilnych czy serwisów internetowych. Dużą rolę odgrywa także automatyzacja, czyli bankomaty, wpłatomaty, a coraz częściej również wirtualni asystenci przejmują część zadań dotychczas wykonywanych przez pracowników banku.

Dane Europejskiego Banku Centralnego jednoznacznie pokazują, że liczba oddziałów w Unii Europejskiej systematycznie maleje, a proces ten znacząco przyspieszył po pandemii COVID-19. Nie oznacza to jednak, że wszystkie oddziały wkrótce znikną. Ich rola zmienia się, ale wciąż pozostaje istotna, a wpływ technologii na oddziały bankowe jest bardzo intrygujący. Według danych, aż 51% klientów w Polsce odwiedza placówkę przynajmniej raz na kwartał (Kearney, 2023). Ponadto 61% klientów wciąż preferuje bezpośredni kontakt z doradcą w kwestiach edukacji finansowej (Accenture, 2025).

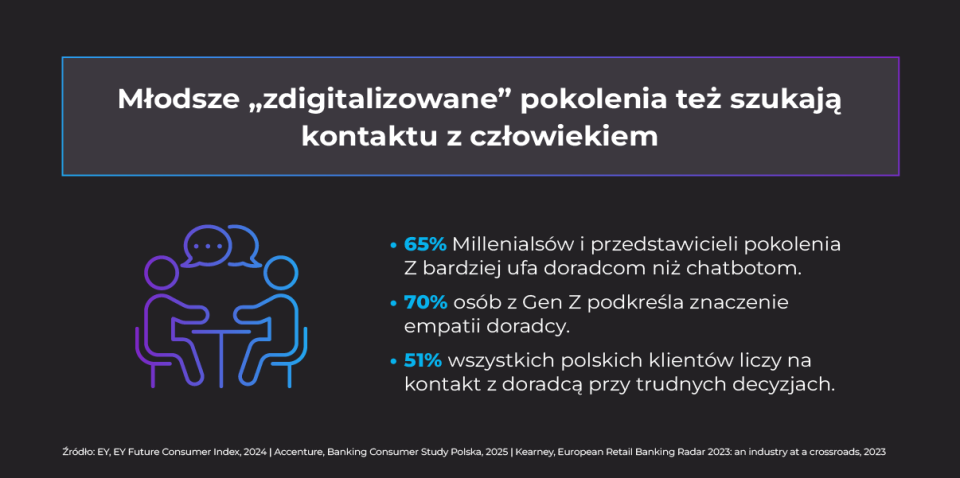

Młodsze pokolenia, wbrew stereotypom, również widzą wartość w spotkaniach twarzą w twarz. Millenialsi i przedstawiciele generacji Z oczekują spersonalizowanego doradztwa i autentyczności, których trudniej doświadczyć online. Co więcej, często podejmują decyzje finansowe wspólnie z rodzicami, co rodzi potrzebę stworzenia przestrzeni do rozmowy w oddziale. Prawie 65% konsumentów z pokolenia Z wciąż przedkłada obsługę klienta prowadzoną przez człowieka w przypadku złożonych problemów. Jednocześnie w obliczu rosnących zagrożeń cybernetycznych, takich jak phishing czy fałszywe aplikacje bankowe, fizyczny oddział staje się dla wielu klientów symbolem bezpieczeństwa i wiarygodności.

Trendy w polskim sektorze bankowym: automatyzacja i self-service

Polskie banki szybko reagują na zmiany w postrzeganiu nowoczesnej bankowości i już eksperymentują z nowymi modelami placówek. mBank rozwinął dwa typy oddziałów: lekkie punkty w centrach handlowych, oferujące szybkie usługi i nowoczesne technologie, oraz centra doradcze, przeznaczone do dłuższych spotkań z klientami. Santander z kolei łączy placówki z przestrzeniami coworkingowymi i kawiarniami w ramach konceptu „Work Cafe”, tworząc miejsca przyjazne i wielofunkcyjne.

Nowoczesne oddziały bankowe wskazują na wyraźny trend – banki chcą przekształcać swoje placówki w miejsca dostosowane do różnych potrzeb swoich klientów, otwarte i wielofunkcyjne. Lekkie punkty odpowiadają na potrzeby tu i teraz, centra doradcze – na oczekiwanie spersonalizowanego wsparcia, a „Work Cafe” – na rosnące znaczenie doświadczenia i integracji banku z codziennym życiem społecznym. To sygnał, że przyszłość oddziałów nie będzie polegała na sukcesywnym zmniejszaniu ich liczby, ale na przeprojektowaniu ich funkcji i roli w ekosystemie bankowości.

Nowe formaty oddziałów bankowych w erze cyfrowej

Transformacja oddziałów bankowych nie oznacza jednak powrotu do tradycyjnych kas i kolejek. Kluczową rolę w nowym modelu obsługi klienta odgrywają technologie samoobsługowe – takie jak automaty transakcyjne, wpłatomaty nowej generacji czy interaktywne kioski – które przejmują powtarzalne i rutynowe zadania. Dzięki nim klienci mogą sprawnie i szybko wykonać podstawowe operacje, np. od wpłat i wypłat gotówki, przez drukowanie dokumentów, po składanie wniosków czy aktualizację danych, bez konieczności oczekiwania na doradcę.

Inspiracją są tu inne branże, które od lat z sukcesem wykorzystują automatyzację do poprawy efektywności. McDonald’s, wdrażając kioski dotykowe do składania zamówień, skrócił czas obsługi nawet o 40% w godzinach szczytu i jednocześnie zwiększył średnią wartość zamówienia o 20–30%, ponieważ klienci chętniej dobierają dodatki, gdy sami kontrolują proces zakupu. IKEA z kolei udostępnia w swoich sklepach totemy Upptäcka, które umożliwiają klientom samodzielne wyszukiwanie produktów i planowanie zakupów. Dzięki temu obsługa jednego klienta zajmuje mniej czasu, a pracownicy mogą poświęcić się bardziej złożonym zadaniom. Nawet w sektorze convenience – jak w sieci Żabka – kasy samoobsługowe przyczyniły się do 20-procentowego wzrostu sprzedaży i poprawiły satysfakcję klientów. Pokazuje to, że technologia self-service nie tylko usprawnia procesy, lecz także realnie wspiera rozwój biznesu.

Oddziały bankowe przyszłości – doświadczenia, edukacja i inkluzywność

Bankowość w Polsce może skutecznie czerpać z tych doświadczeń i adaptować je do swoich potrzeb. Interaktywne kioski w oddziałach mogą obsługiwać nie tylko podstawowe transakcje, ale także procesy onboardingowe. Rozwiązania takie jak otwarcie konta, wydruk dokumentów, dołączenie do programu lojalnościowego czy szybkie podpisanie umowy za pomocą e-podpisu zyskują zupełnie nową wartość, gdy połączymy je ze zdalną weryfikacją tożsamości i identyfikacją klienta online. Jeśli dodatkowo dodamy możliwość natychmiastowego połączenia wideo z doradcą – jak w LiveBank – powstaje usługa łącząca autonomię z ludzkim wsparciem. Dla użytkowników oznacza to wygodę, oszczędność czasu i większą elastyczność.

Dodatkowo takie funkcje, jak eKYC (onboarding i weryfikacja dokumentów online), e-podpis, potwierdzenie tożsamości oraz kontakt w czasie rzeczywistym przez wideo, audio czy chat, pozwalają uprościć formalności i budować większe zaufanie. Dzięki nim oddziały bankowe mogą stać się miejscem inteligentnej automatyzacji. Technologia usuwa bariery, a klienci mogą załatwiać sprawy zdalnie, mając jednocześnie pewność, że w razie potrzeby zawsze uzyskają wsparcie doradcy.

Więcej satysfakcji ze swojej pracy mają też doradcy finansowi, którzy mogą skupić się na tym, co najważniejsze – na budowaniu relacji, doradztwie i wspieraniu klientów w osiąganiu ich długoterminowych celów oraz dobrostanu finansowego.

Jak rysuje się przyszłość oddziałów bankowych w Polsce i na całym świecie? Mogłyby być projektowane nie tylko jako miejsca obsługi produktów bankowych, ale także jako centra doświadczeń finansowych, w których klient spędza czas w sposób angażujący i inspirujący. W interaktywnych przestrzeniach edukacyjnych zarówno młodzież, jak i dorośli uczyliby się podstaw zarządzania budżetem, inwestowania czy bezpieczeństwa cyfrowego – w formie quizów, krótkich filmów czy symulacji finansowych. W strefach „edukacji w 60 sekund” klienci oglądaliby interaktywne mini lekcje, a następnie otrzymywali spersonalizowany raport z podsumowaniem i rekomendacjami produktów bankowych.

Przyszłość oddziałów bankowych to również miejsce na nowe produkty cyfrowe – takie jak Smart Totemy, czyli interaktywni doradcy 24/7, którzy rozpoznają klienta (np. poprzez aplikację mobilną czy kod QR) i proponują spersonalizowane scenariusze finansowe. Dzięki nim możliwe byłoby szybkie podpisywanie dokumentów, wideorozmowa z doradcą czy nawet grywalizacja – np. „Zbuduj swój budżet domowy”. Klient zaangażowany w taką grę, poprzez konkretne decyzje finansowe, zdobywa punkty i dowiaduje się, jakie produkty bankowe mogą mu pomóc w realizacji jego celów.

Oddziały przyszłości mogłyby też posiadać strefy rozszerzonej rzeczywistości (AR). Klient wybierałby cel – np. mieszkanie, studia dziecka czy emeryturę – a system wizualizowałby go na ekranie, pokazując, ile należy odkładać co miesiąc, jak zmieniają się koszty pod wpływem inflacji i jakie scenariusze finansowe mogą przyspieszyć osiągnięcie tego celu. To nie tylko edukacja, ale także emocjonalne doświadczenie, które wzmacnia motywację do oszczędzania i inwestowania.

Jednocześnie nowoczesne oddziały bankowe powinny być inkluzywne i dostępne dla wszystkich. Wyobraźmy sobie rozwiązania wspierające osoby z różnymi potrzebami – np. awatary 3D posługujące się językiem migowym, asystentów głosowych dla osób niewidomych lub słabowidzących, a także urządzenia dostosowane do wysokości osób poruszających się na wózkach. Możliwość wyboru języka interfejsu na ekranach startowych sprawiałaby, że obsługa byłaby przyjazna także dla obcokrajowców. Dodatkowo w oddziale powinien znaleźć się tryb uproszczonej obsługi dla seniorów – z dużą czcionką i intuicyjnymi komunikatami.

Takie rozwiązania sprawią, że tradycyjna placówka stanie się miejscem otwartym i bezpiecznym dla każdego – niezależnie od wieku, kondycji fizycznej czy doświadczeń cyfrowych. Oddziały przyszłości mogą zyskać charakter multifunkcyjnych hubów – przestrzeni, w której edukacja, technologia, doradztwo i inkluzywność spotykają się w jednym miejscu, czyniąc wizytę w banku wartościowym i przyjemnym doświadczeniem. To odejście od postrzegania oddziału jako punktu transakcyjnego i zwrócenie go ku roli społecznej – miejsca edukacji, integracji i wsparcia finansowego.

Ewolucja usług finansowych

Oddziały bankowe w Polsce nie znikną, ale przejdą głęboką transformację. Tradycyjny model obsługi kasowej będzie stopniowo zanikał na rzecz samoobsługi i automatyzacji, a placówki staną się miejscami doradztwa, edukacji i budowania doświadczeń klienta. Przyszłość polskiej bankowości stacjonarnej to placówki hybrydowe – połączenie nowoczesnych technologii, przestrzeni spotkań i personalizowanego doradztwa.

Przyszłość globalnego ekosystemu bankowego zapowiada się jako pełna nowych możliwości i innowacji. Przy wykorzystaniu tak szybko rozwijającej się technologii, AI, odwadze osób decyzyjnych oraz wsparciu odpowiedniego partnera w rozwoju procesów i technologii, the sky is the limit. Ta ewolucja wcale nie musi oznaczać masowego zamykania kolejnych oddziałów bankowych, lecz przewartościowanie ich roli i funkcji. Podobnie jak zmiana roli doradcy finansowego w stronę profesjonalisty, który będzie miał przestrzeń i czas, aby spojrzeć na nasz indywidualny dobrostan finansowy oraz zarządzanie majątkiem w szerszej, strategicznej perspektywie.

Chcesz pewnie przejść przez nadchodzące zmiany w bankowej infrastrukturze? Skorzystaj z pomocy ekspertów.

Skontaktuj się z zespołem UXLab!FAQ

Źródła

- Kearney. Europejski Radar Bankowości Detalicznej 2023: Branża na rozdrożu. 2023.

- Accenture. Bankowe badanie konsumenckie w Polsce. 2025.

- Europejski Bank Centralny. Zmieniający się krajobraz biur bankowych w strefie euro. Dostępne online: Blog EBC

- Business Wire. Gen Z chce, aby marki podniosły poziom obsługi klienta za pomocą sztucznej inteligencji. Dostępne online: Business Wire

- Recenzja kiosku z ekranem dotykowym. Jak kioski z ekranem dotykowym McDonald's skracają czas oczekiwania i zwiększają wydajność. Dostępne online: Recenzja kiosku z ekranem dotykowym

- Grupa Ingka (IKEA). Jak samoobsługowe kioski IKEA Upptäcka zmieniają doświadczenia klientów. Dostępne online: Grupa Ingka

- Grupa Żabka. Grupa Żabka po 2024 r.: Wstępne wyniki sprzedażowe i operacyjne zgodne z założeniami. Dostępne online: Grupa Żabka

English

English

Deutsch

Deutsch